Šī gada 1. martā Valsts ieņēmumu dienests (VID) sāka pieņemt iedzīvotāju gada ienākumu deklarācijas. Deklarāciju iesniedzēju aktivitāte bija tik liela, ka jau pirmajā dienā tika traucēta Elektroniskās deklarēšanas sistēmas (EDS) darbība. Ļaudis sociālajos tīklos šūmējās gan par sistēmas traucējumiem, gan pauda neizpratni par izveidojušos parādu. Iesniegt savu gada ienākumu deklarāciju vēlējusies arī sociālā tīkla lietotāja Solvita, kura, kā pati saka, izdarījusi visu nepieciešamo, lai valstij nepaliktu parādā, taču atskārtusi, ka viņai izveidojies nodokļu parāds.

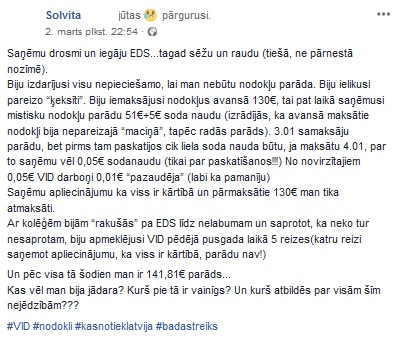

"Saņēmu drosmi un iegāju EDS...tagad sēžu un raudu (tiešā, ne pārnestā nozīmē). Biju izdarījusi visu nepieciešamo, lai man nebūtu nodokļu parāda. Biju ielikusi pareizo “ķeksīti”. Biju iemaksājusi nodokļus avansā 130€, tai pat laikā saņēmusi mistisku nodokļu parādu 51€+5€ soda naudu (izrādījās, ka avansā maksātie nodokļi bija nepareizajā “maciņā”, tapēc radās parāds)," skaidro Solvita.

3. martā sieviete samaksājusi parādu, taču nolēmusi paskatīties, cik liela soda nauda viņai būtu piestādīta, ja maksāt vēlētos dienu vēlāk. Tikai par šādas informācijas apskati Solvita soda naudā saņēmusi piecus centus.

"No novirzītajiem 0,05€ VID darboņi 0,01€ “pazaudēja” (labi, ka pamanīju).

Saņēmu apliecinājumu, ka viss ir kārtībā un pārmaksātie 130€ man tika atmaksāti. Ar kolēģēm bijām “rakušās” pa EDS līdz nelabumam un saprotot, ka neko tur nesaprotam, biju apmeklējusi VID pēdējā pusgada laikā 5 reizes(katru reizi saņemot apliecinājumu, ka viss ir kārtībā, parādu nav!)

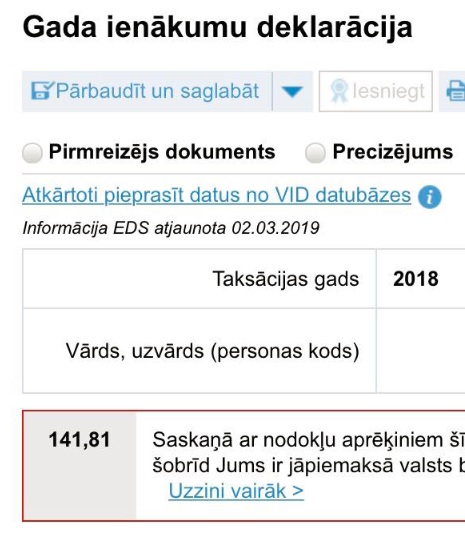

Solvita atklāj, ka pēc visas šīs jezgas viņai uzrādās teju 142 eiro liels parāds. "Kas vēl man bija jādara? Kurš pie tā ir vainīgs? Un kurš atbildēs par visām šīm nejēdzībām???" neizpratnē ir Solvita.

Jāatgādina, ka, lai neveidotos ienākumu nodokļa parāds, jāseko līdzi pāris svarīgiem aspektiem.

1. Sekošana līdzi saviem ienākumiem, jo palielinoties ienākumiem palielinās arī nodokļa likme

Galvenais, kam jāpievērš uzmanība, - regulāri jāseko līdzi saviem ienākumiem. Visiem saņemtajiem ienākumiem (turklāt bruto summai - pirms nodokļu aprēķina, norādīta līgumā): gan darba algai, gan pabalstiem un pensijām, saņemtajām uzņēmuma līguma vai autoratlīdzības summām, pārdotam nekustamajam īpašumam, saņemtajiem laimestiem azartspēlēs vai loterijās, pārdotiem kokmateriāliem vai metāllūžņiem u.tml.

Kopš 2018. gada nodokļa aprēķins tiek aprēķināts pēc progresīvās metodes - jo lielāki ieņēmumi, jo lielāks nodoklis:

• 20% - ienākumiem līdz 20 004 eiro gadā (1667 eiro mēnesī)

• 23% - ienākumiem no 20 004 eiro līdz 62 800 eiro gadā (1667-5233 eiro mēnesī)

• 31,4% - ienākumiem virs 62 000 eiro gadā

Ir jāsaprot, ka deklarācijā visi gada laikā gūtie ienākumi tiek summēti un nodoklis tiek aprēķināts no kopsummas.

Tiklīdz ienākumi sasniedz 20 004 eiro, ir jāveic atzīme EDS par 23% likmes piemērošanu. Sākot ar nākamo mēnesi pēc tam, kad ielikta šī atzīme, galvenais darba devējs (kuram iesniegta EANG) algota darba ienākumiem piemēros 23% likmi.

Uzņēmuma grāmatvedis nevar zināt darbinieka personīgos ienākumus, tāpēc katram pašam jāseko līdzi savu ienākumu līmenim.

2. Elektroniskās algas nodokļa grāmatiņas (EANG) izmantošana

Algas nodokļa grāmatiņa ir dokuments, uz kura pamata darba devējs piemēro neapliekamo minimumu un atvieglojumus. Nodokļu maksātāja paša pienākums ir iesniegt algas grāmatiņu darba devējam (galvenajā ienākumu gūšanas vietā, ja darba devēji ir vairāki), tostarp sniegt ziņas par apgādājamiem un invaliditāti, ja vēlas, lai darba devējs piemērotu nodokļa atvieglojumus. Galvenais darba devējs algota darba ienākumiem (alga, slimības nauda, atvaļinājums, prēmija) līdz 1667 eiro mēnesī piemēro 20% likmi, bet summai virs 1667 - jau 23%.

Ja persona negrib atklāt savam darba dēvējam informāciju par citu darbavietu, pastāv iespēja neiesniegt nodokļa grāmatiņu ne pie viena darba dēvēja.

3. Neapliekamais minimums

Diferencētais neapliekamais minimums (DNM) Latvijā pirmo reizi ieviests 2016. gadā. Līdz tam visiem strādājošajiem tika piemērots vienāds neapliekamais minimums.

Kopš 2018. gada likumdošanā ir noteikts, ka diferencētais neapliekamais minimums (DNM) pienākas tikai tad, ja ar nodokli apliekamie ienākumi gada laikā nepārsniedz noteiktu robežvērtību (2018. gadā - 1000 eiro mēnesī vai 12 000 eiro gadā, 2019. gadā - 1100 eiro mēnesī vai 13 200 eiro gadā).

2018. gada 1. janvārī VID katrai personai aprēķināja prognozējamo neapliekamo minimumu (PNM), par pamatu izmantojot katras personas ienākumus no 01.10.2016. līdz 30.09.2017. 2018. gada 1. augustā VID aprēķināja jaunu PNM summu, šoreiz izmantojot ienākumus par periodu no 01.12.2017. līdz 31.05.2018.

Personai, iesniedzot gada deklarāciju, diferencētais neapliekamais minimums tiek pārrēķināts atbilstoši gada ienākumiem.

Visos gadījumos, kad plānotie ieņēmumi 2019. gadā sagaidāmi lielāki par 2018. gadu, ir ieteicams konsultēties ar grāmatvedi. Ir vairākas iespējas: piemēram, pārskatīt prognozēto mēneša neapliekamo minimumu vai nepiemērot ienākumiem 20%, bet jau 23% likmi. Pēdējais īpaši attiecas uz autoratlīdzības saņēmējiem, kuru kopējie gada ienākumi pārsniegs 20 004 eiro.

Īpaša uzmanība neapliekamajam minimumam jāpievērš māmiņām, kas atgriežas no bērna kopšanas atvaļinājuma, studentiem, bijušajiem bezdarbniekiem, ilgstošiem slimotājiem, kas atgriežas darbā, strādājošiem pensionāriem un invaliditātes pensijas saņēmējiem

Visiem, kuriem darba alga ir lielāka nekā minimālā, bet nepārsniedz 1100 eiro mēnesī, ir jāņem vērā: ja iepriekšējo 12 mēnešu laikā nav gūti ienākumi vai tie ir mazi (minimālā alga, ilgstoša darbnespēja, bērna kopšanas atvaļinājums, studijas skolās u.c.) vai šogad kādā periodā ienākumi ir palielinājušies salīdzinājumā ar iepriekšējo gadu, visticamāk, tik liels prognozējamais neapliekamais minimums nepienākas un no tā ir lietderīgi atteikties, ieliekot EDS atbilstošu atzīmi par tā nepiemērošanu. Tā ir katra personīgā izvēle. Uzņēmuma grāmatvedis nav tiesīgs pēc savas izvēles nepiemērot VID EDS deklarēto neapliekamo minimumu.