Kurā Baltijas valstī izsniedz visvairāk kredītu?

Lai gan Baltijas valstis bieži tiek uztvertas kā līdzīgas pēc izmēra, vēstures un ekonomiskās attīstības ceļa, to finanšu un ekonomikas rādītāji dažkārt krasi atšķiras. It īpaši tas redzams kreditēšanas jomā. Aizņemšanās apjomi gan starp uzņēmumiem, gan iedzīvotājiem atspoguļo ne tikai uzticēšanos finanšu sektoram, bet arī sabiedrības noskaņojumu, ienākumu līmeni un nākotnes gaidas. Šajā rakstā salīdzināsim aktuālos datus, lai noskaidrotu, kurā Baltijas valstī tiek izsniegts visvairāk kredītu. Vai kāda no valstīm izceļas ar īpaši aktīvu kreditēšanu? Un ko šie skaitļi patiesībā saka par attiecīgās valsts ekonomisko vidi, stabilitāti un iedzīvotāju attieksmi pret parādu?

Kāpēc ir svarīgi pētīt kreditēšanas aktivitāti?

Kreditēšanas aktivitāte ir viens no būtiskākajiem ekonomikas veselības rādītājiem. Tā atspoguļo gan to, cik viegli iedzīvotāji un uzņēmumi var piekļūt finansējumam, gan viņu uzticību nākotnei un finanšu sistēmai kopumā. Ja cilvēki aizņemas vairāk, tas parasti nozīmē, ka viņi ir pārliecināti par saviem ienākumiem un spēju atmaksāt aizdevumu, savukārt uzņēmumi aktīvāk aizņemas, kad plāno paplašināt darbību vai investēt jaunās iespējās. No otras puses, kreditēšanas apjomu kritums var norādīt uz ekonomisko piesardzību, augstām procentu likmēm vai banku vēlmi ierobežot riskus.

Kreditēšanas tendences ir īpaši svarīgas politikas veidotājiem un centrālajām bankām, jo tās palīdz novērtēt ekonomisko ciklu un pieņemt lēmumus par monetāro politiku, piemēram, mainīt procentu likmes vai stimulēt investīcijas. Arī patērētāji un uzņēmēji var gūt vērtīgu informāciju, novērtējot, cik aktīva ir finanšu plūsma valstī vai reģionā. Turklāt, analizējot kreditēšanas struktūru, iespējams prognozēt potenciālos riskus, piemēram, pārmērīgu aizņemšanos kādā konkrētā sektorā. Kreditēšanas aktivitātes analīze nav tikai finanšu nozares jautājums. Tā sniedz plašāku skatījumu uz sabiedrības ekonomisko noskaņojumu, finanšu pratību un kopējo attīstības virzienu.

Kreditēšanas salīdzinājums starp Baltijas valstīm (2024. gads)

Saskaņā ar kreditēšanas salīdzinājuma datiem par 2024. gada beigām, Igaunija izceļas ar vislielāko kopējo izsniegto kredītu apjomu Baltijas reģionā. Kopējais kredītu portfelis, ko veido gan banku, gan nebanku aizdevumi, Igaunijā 2024. gada beigās sasniedza apmēram 35.7 miljardus eiro. Tas nozīmē, ka gan mājsaimniecības, gan uzņēmumi Igaunijā aktīvi izmanto aizņemšanās iespējas, piemēram, lai iegādātos mājokļus, attīstītu uzņēmējdarbību vai finansētu citus lielākus pirkumus.

Lietuva seko Igaunijai ar - 31.7 miljardiem eiro. Arī šeit redzama spēcīga aizņemšanās kultūra, kur aizdevumi tiek izmantoti, lai veicinātu ekonomisko aktivitāti. Savukārt Latvijā kopējais banku kredītportfelis 2024. gada beigās sasniedza 15.2 miljardus eiro. Lai gan šis skaitlis pats par sevi nav mazs, salīdzinājumā ar Lietuvu un Igauniju tas uzrāda mazāku aktivitāti kreditēšanas jomā.

| Valsts | Kopējais kredītportfelis 2024. g. beigās (mljrd. €) |

| Lietuva | 31,7 |

| Igaunija | 35,7 |

| Latvija | 15,2 |

Protams, kredītu apjoms pats par sevi vēl neliecina par valsts ekonomiskajiem rādītājiem. Svarīgi ir arī tas, kā šie aizdevumi tiek pārvaldīti, cik atbildīgi cilvēki aizņemas, un kāds ir ekonomikas kopējais veselības stāvoklis.

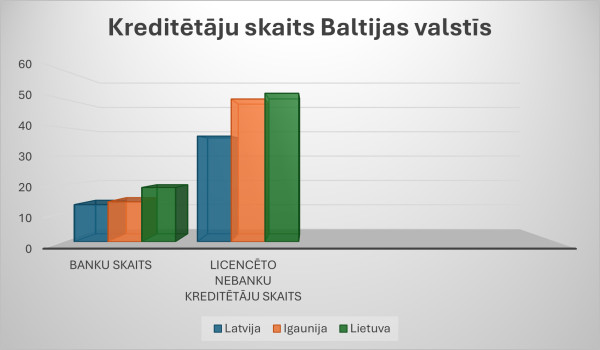

Cik daudz kreditētāju ir katrā Baltijas valstī?

Kad domājam par to, cik viegli vai grūti ir aizņemties naudu kādā valstī, ir vērts paskatīties, cik daudz uzņēmumu vispār piedāvā aizdevumus. Kreditēšanas tirgū darbojas divi galvenie spēlētāji - bankas un nebanku aizdevēji. Jo vairāk šādu uzņēmumu, jo plašāka izvēle klientiem un lielāka konkurence, kas bieži vien nāk par labu aizņēmējiem.

Apskatīsim, kā šī aina izskatās Baltijas valstīs:

| Valsts | Banku skaits (2024.g.) | Licencēto nebanku kreditētāju skaits (2024.g.) |

| Latvija | 13 | 37 |

| Igaunija | 14 | ~50 |

| Lietuva | 19 | 50 |

Lietuva - līdere gan pēc skaita, gan daudzveidības. Lietuva izceļas ar vislielāko gan banku, gan nebanku aizdevēju skaitu. Šeit darbojas 19 bankas un aptuveni 52 licencēti nebanku kreditētāji. Tas liecina par dzīvu, konkurētspējīgu un inovatīvu finanšu vidi, kur klientiem ir plašas iespējas izvēlēties sev piemērotāko aizdevuma veidu.

Kāpēc kreditētāju skaits ir svarīgs? Plašāks kreditētāju loks nav tikai skaitļu spēle. Tas nozīmē:

- Lielāku izvēli - gan mājsaimniecībām, gan uzņēmumiem.

- Labākus nosacījumus - konkurence liek uzņēmumiem piedāvāt zemākas procentu likmes un elastīgākus atmaksas plānus.

- Inovācijas - jaunie uzņēmumi bieži ievieš modernus, tehnoloģiski ērtus risinājumus.

Tātad, ja esi uzņēmējs, kurš meklē finansējumu, vai vienkārši vēlies iegādāties auto līzingā, šie skaitļi un fakti palīdz saprast, kurš tirgus ir aktīvāks un klientam draudzīgāks.

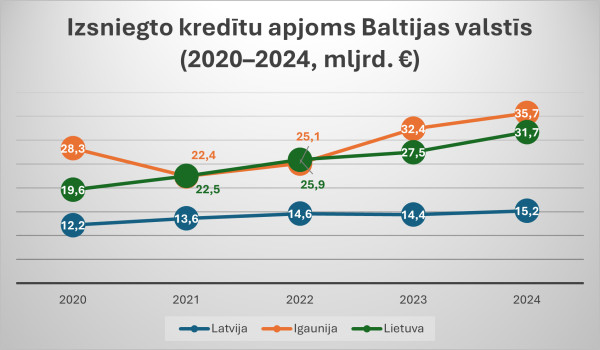

Izsniegto kredītu apjoms Baltijā 2020.-2024. gadā

Lai labāk izprastu, kā Baltijas valstīs attīstās aizņemšanās un finanšu tirgus kopumā, ir vērts ieskatīties pēdējo piecu gadu datos. Tie parāda, cik aktīvi cilvēki un uzņēmumi katrā valstī aizņēmušies naudu no bankām un nebanku aizdevējiem neatkarīgi no tā, vai tas bijis mājokļa pirkumam, uzņēmuma attīstībai vai personīgiem mērķiem.

Izsniegto kredītu apjoms Baltijas valstīs (2020-2024, mljrd. €)

| Gads | Latvija | Igaunija | Lietuva |

| 2020 | 12.2 | 28,3 | 19.6 |

| 2021 | 13.6 | 22.4 + 1.4 | 22.5 |

| 2022 | 14.6 | 25.1 | 25.9 |

| 2023 | 14.4 | 32.4 | 27.5 |

| 2024 | 15.2 | 35.7 | 31.7 |

No šī apkopojuma varam secināt, ka visās trīs valstīs redzams stabils kāpums. Cilvēki un uzņēmumi ar katru gadu aizņemas vairāk.

Kas ietekmē kredītu apjomus?

Kredītu izsniegšanas apjomu ietekmē vairāki ekonomiski, sociāli un politiski faktori, kuri katrā valstī var darboties atšķirīgi. Šo ietekmes faktoru kopums nosaka gan kreditēšanas apjomu, gan arī iedzīvotāju un uzņēmumu iespējas piekļūt finansējumam.

1. Ekonomikas izaugsme un ienākumu līmenis

Valstīs ar spēcīgu ekonomisko izaugsmi parasti ir arī augstāks iedzīvotāju ienākumu līmenis un lielāka uzņēmējdarbības aktivitāte. Tas veicina pieprasījumu pēc kredītiem gan privātpersonu (piemēram, mājokļa vai patēriņa vajadzībām), gan uzņēmumu (investīciju, aprites kapitāla) līmenī. Turklāt stabila izaugsme samazina banku risku, tāpēc tās ir gatavākas izsniegt aizdevumus.

2. Finanšu sektora konkurence un pieejamība

Jo vairāk tirgū darbojas bankas un licencēti nebanku kreditētāji, jo lielāka ir konkurence, kas mudina uzlabot kredīta nosacījumus — zemākas procentu likmes, elastīgāki atmaksas grafiki un lielāka riska apetīte. Piemēram, Lietuvā, kur darbojas vairāk nekā 50 licencētu nebanku aizdevēju, kreditēšanas tirgus ir dinamiskāks nekā Latvijā, kur šādu uzņēmumu skaits ir mazāks. Konkurence arī paplašina pieejamību. Aizņēmējiem dažādās sociālajās grupās ir vieglāk atrast sev piemērotu finanšu produktu.

3. Regulatīvā vide un valsts politika

Stingri regulējumi un piesardzīga finanšu uzraudzība var pasargāt patērētājus no pārmērīgas parādsaistību uzņemšanās, taču pārlieku ierobežojoša vide var arī bremzēt tirgus izaugsmi. Labākais rezultāts tiek panākts tad, kad regulējumi ir sabalansēti. Tie nodrošina caurspīdīgumu un patērētāju aizsardzību, bet vienlaikus atbalsta finanšu pieejamību un kreditēšanas izaugsmi. Piemēram, aktīva centrālās bankas vai finanšu uzrauga iesaiste kreditēšanas politikas veidošanā var ietekmēt gan hipotekāro, gan uzņēmējdarbības kredītu nosacījumus.

4. Iedzīvotāju attieksme un uzticēšanās finanšu sektoram

Sabiedrības uzticēšanās finanšu iestādēm ir būtisks faktors. Ja cilvēki uzskata, ka kredītu sistēma ir droša, saprotama un taisnīga, viņi ir vairāk motivēti aizņemties un investēt. Uzticēšanās veidojas ilgtermiņā, balstoties uz caurspīdīgiem nosacījumiem, korektu apkalpošanu un paredzamu sadarbību. Ja šī uzticēšanās ir zema, pat pieejams finansējums netiek izmantots.

5. Inflācija, procentu likmes un monetārā politika

Makroekonomiskie rādītāji, piemēram, inflācijas līmenis un Eiropas Centrālās bankas noteiktās bāzes procentu likmes, būtiski ietekmē kredītu izmaksas. Pie augstām procentu likmēm aizņēmumi kļūst dārgāki, un pieprasījums samazinās. Savukārt zemu likmju periodos (kāds bija vairāku gadu garumā līdz 2022. gadam), pieaug gan privātpersonu, gan uzņēmumu vēlme aizņemties.

6. Tehnoloģiju pieejamība un digitālā vide

Digitālās tehnoloģijas pēdējos gados būtiski mainījušas kreditēšanas vidi. Baltijas valstīs aizvien vairāk kredītu tiek piešķirti attālināti, izmantojot mobilās lietotnes un pašapkalpošanās platformas. Automatizēti lēmumi, alternatīvie kredītspējas novērtēšanas risinājumi un “open banking” pieejas padara kreditēšanas iespējas pieejamākas plašākam sabiedrības lokam. Valstīs ar aktīvāku FinTech attīstību (kā Lietuvā un Igaunijā), tas kalpo par papildus dzinuli kreditēšanas apjomiem. Protams, neskatoties uz tehnoloģiju attīstību un pakalpojumu pieejamību, vienmēr ir jāizvērtē savs finansiālais stāvoklis un iespējas atmaksāt potenciālo kredītu.

Baltijas reģiona finanšu tirgus stāvoklis

Balstoties uz 2024. gada datiem, redzams, ka Lietuva un Igaunija ir Baltijas līderes izsniegto kredītu apjoma ziņā. Ar dinamisku finanšu sektoru un plašu kreditētāju klāstu valstis spēj nodrošināt piekļuvi aizdevumiem gan iedzīvotājiem, gan uzņēmējiem. Latvijai ir potenciāls panākt kaimiņus, taču tas prasa pārdomātu politiku, konkurences veicināšanu un atbalstu finanšu pratības celšanai sabiedrībā. Jāizceļ, ka Latvijas finanšu sektorā ir zināmi kreditēšanas šķēršļi, kas salīdzinājumā ar kaimiņvalstīm nedaudz kavē ekonomisko attīstību.

Kreditēšanas tirgus attīstības salīdzinājums parāda, ka nav viena ideāla modeļa. Katrā valstī darbojas savi mehānismi un attīstības faktori, taču kopējā tendence ir pozitīva. Tas liecina, ka Baltijas reģiona finanšu tirgus ir uz pareizā ceļa, veidojot stabilu un pieejamu kreditēšanas vidi visām sabiedrības grupām.

****

PIEBILDE: Ja vēlaties pārliecināties par datu avotiem un to patiesumu, apmeklējiet Aizdevums.lv bloga rakstu: https://www.aizdevums.lv/